¿SALARIO ALTO O DIVIDENDOS ALTOS?

Ejemplos prácticos para resolver esta duda que como profesional independiente puedes llegar a tener

Crear empresas o sociedades de responsabilidad limitada (SRL) se ha convertido en una de las prácticas más comunes a la que los profesionales dominicanos recurren para ofrecer sus servicios a sus clientes. Por consiguiente, los profesionales de la contabilidad no son la excepción.

Por tal motivo, es natural que si eres un contador profesional, que posee empresa(s) o firma(s) en la que eres empleado único o socio mayoritario de la misma, te hagas la siguiente pregunta:

“¿Es financieramente más provechoso para mi economía colocarme un salario mensual reducido para obtener mayores dividendos a final de año o disminuir los dividendos anuales asignándome un sueldo alto?”

Para tales fines, presentaremos dos casos hipotéticos en los que un mismo profesional incurrirá en los mismos gastos anuales fijos, con la salvedad de que en el primero de los casos devengará un sueldo mensual de RD$150,000.00, y en el segundo caso devengará un sueldo de RD$40,000.00 mensualmente.

Antes de pasar a la explicación práctica, es necesario recordar el marco fiscal/impositivo regulatorio que interferirá en estas operaciones:

ISR para asalariados: con una tasa escalonada hasta un 25%.

ISR para empresas y sociedad: que grava las utilidades con una tasa de 27%.

ISR a los dividendos distribuidos: que grava las utilidades distribuidas para los accionistas con una tasa de 10% (en este caso el accionista es el principal empleado de la empresa).

Con esta información clara, podemos proceder con el análisis práctico, así que ¡EMPECEMOS!

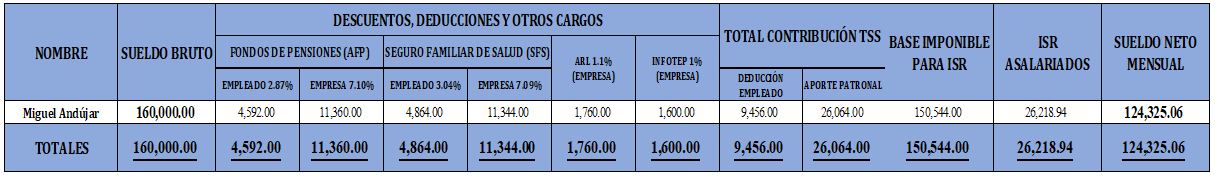

EJEMPLO 01. El sr. Miguel Andújar es el único empleado de cierta empresa, de la cual también es dueño del 99% de las acciones de la misma. Percibe un salario de RD$160,000.00 mensual (RD$1,920,000.00 al año); por lo cual, el cálculo de su nómina y los aportes que realiza la empresa a la Tesorería de la Seguridad Social (TSS) es el siguiente:

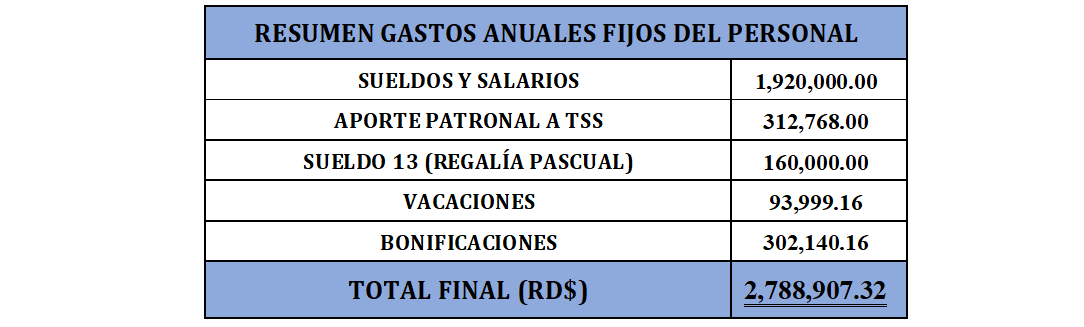

Anualmente, los gastos por sueldos y aportes a la TSS ronda los RD$2.8MM para este caso; por consiguiente, al final del período contable, el estado de resultados se presentará de la siguiente manera:

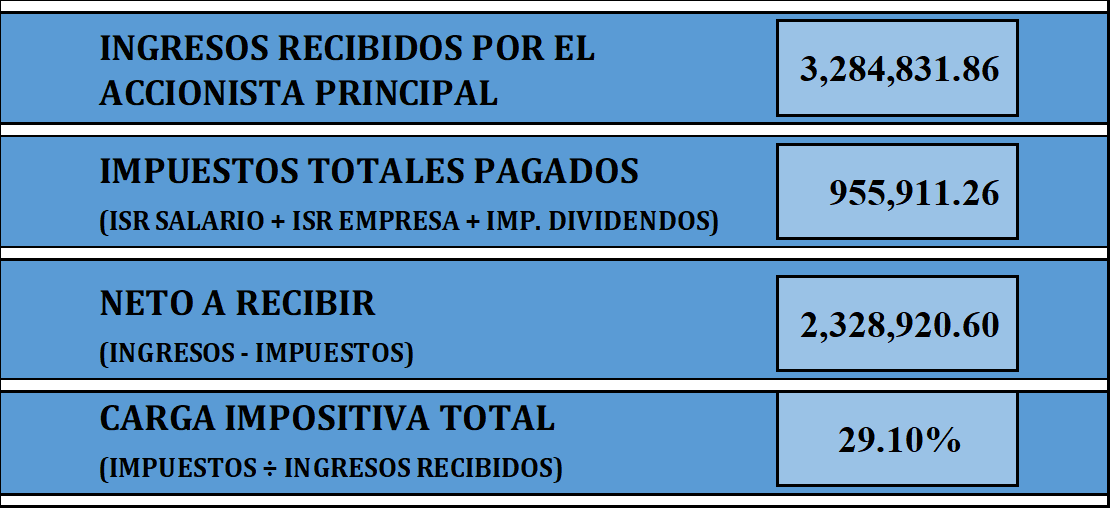

En resumen, de los RD$1,920,000.00 de salario anual y los RD$1,364.831.86 de dividendos que recibió el sr. Andújar, pagó aIMPUESTOS INTERNOS RD$314,627.28, RD$504,800.82 y RD$136,831.86 de Impuesto Sobre la Renta (ISR) por conceptos de salario, utilidades y dividendos respectivamente, lo cual representa un 29.10% de sus beneficios totales, como se describe aquí debajo:

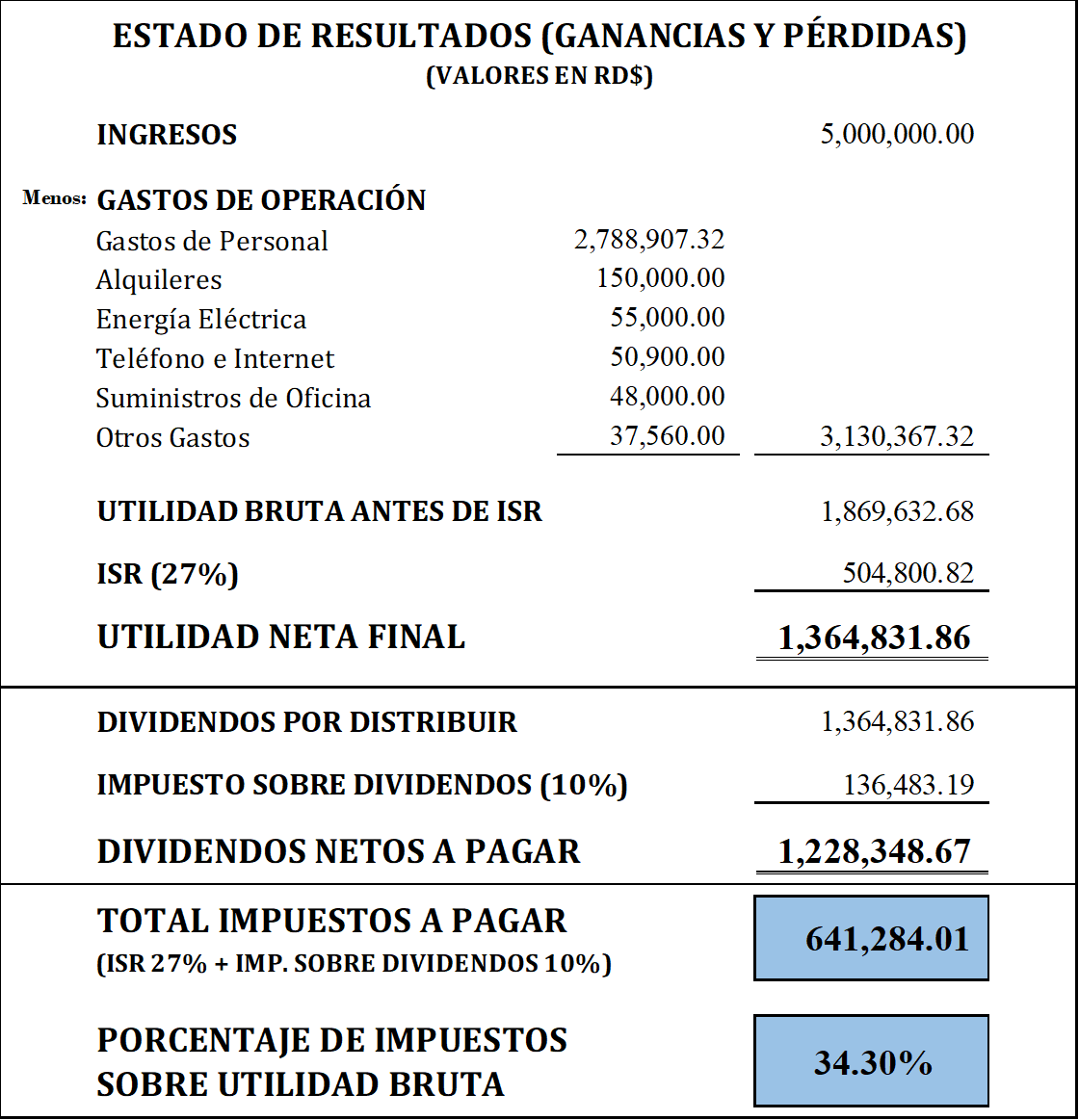

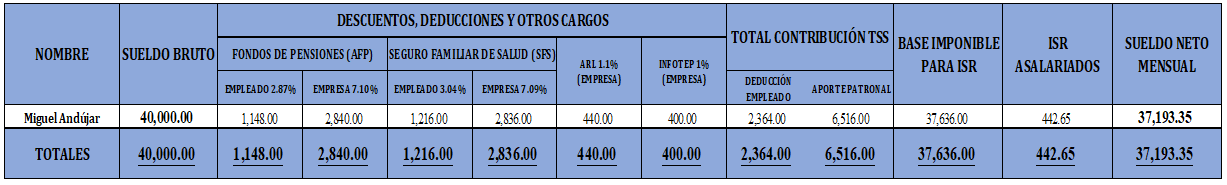

EJEMPLO 02. Miguel Andújar es un profesional de la contabilidad, quien es dueño de una empresa en la cual es el único empleado activo. El sr. Andújar percibe un salario mensual de RD$40,000.00 (RD$480,000.00 al año). En el siguiente cuadro presentamos el cálculo de su nómina y los aportes que realiza la empresa a la TSS:

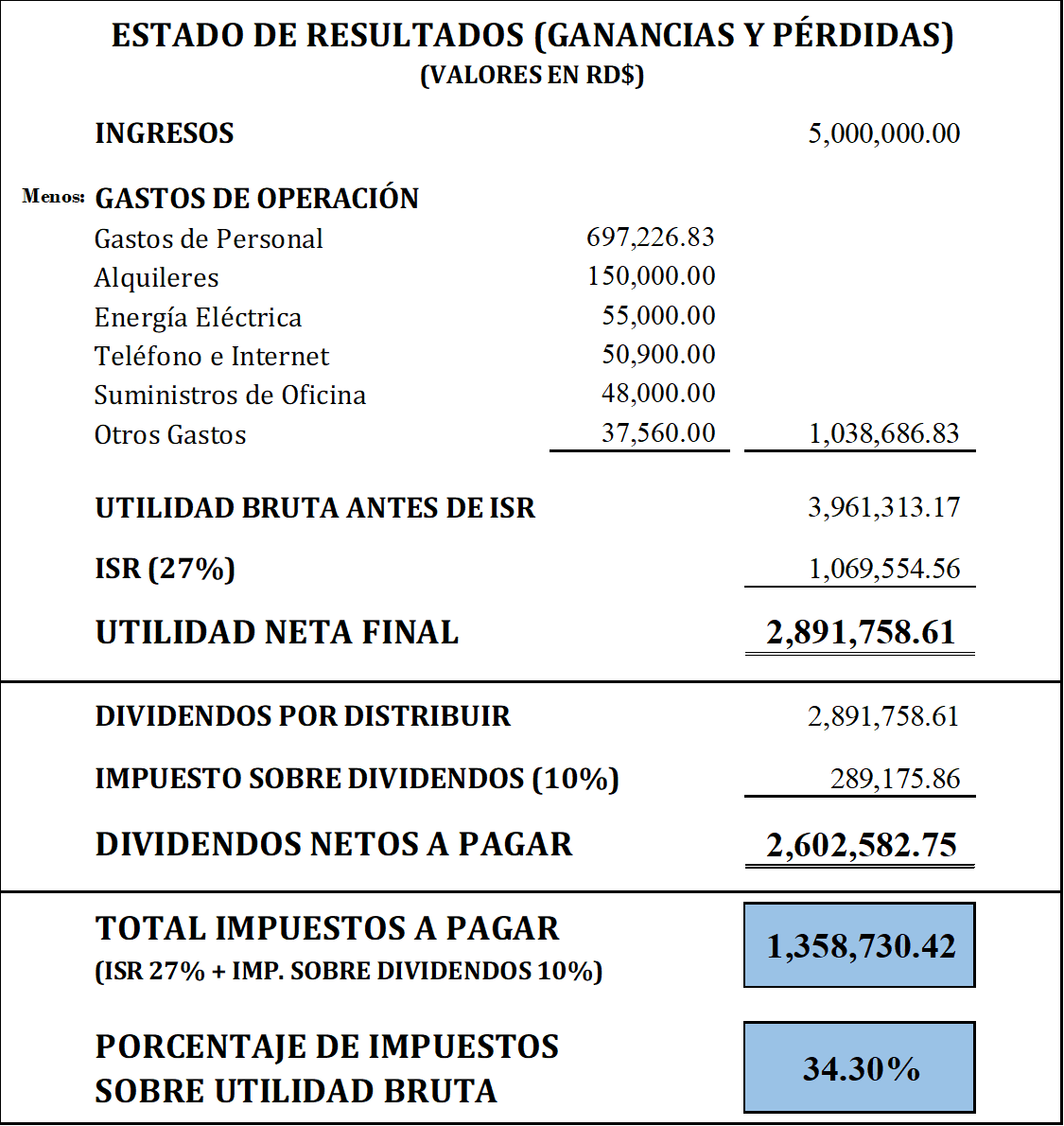

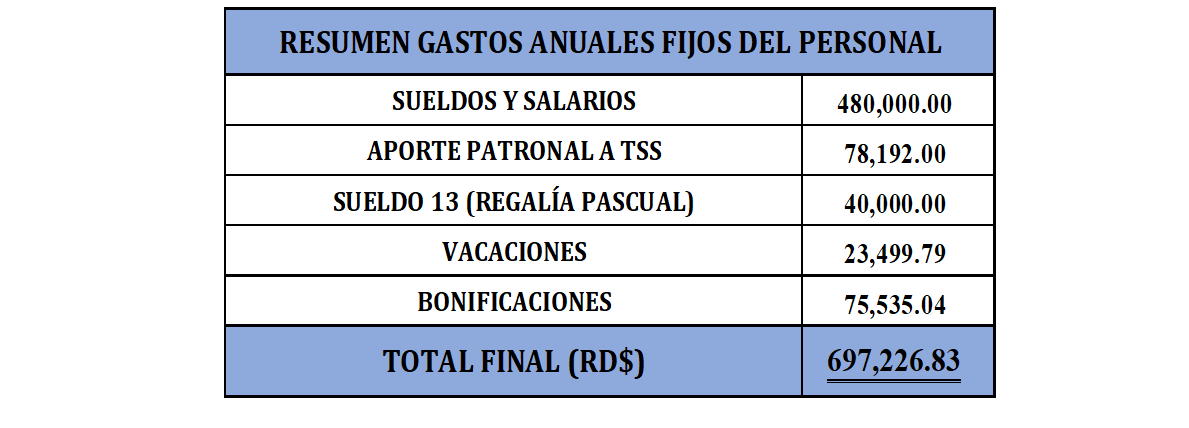

Al final de cada año, la empresa habrá registrado gastos de personal por, aproximadamente, setecientos mil pesos dominicanos:

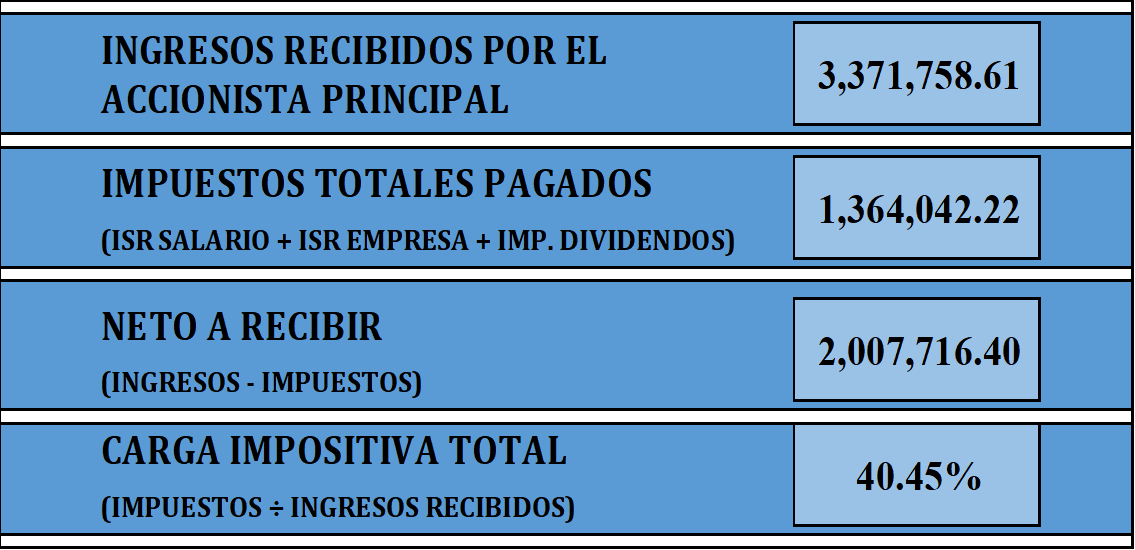

Para este caso, de los RD$480,000.00 de salario anual y los RD$2,891,758.61 de dividendos que correspondían, pagó a la DGII la suma de RD$1,364,042.22 de Impuesto Sobre la Renta por salarios, utilidades y dividendos; o sea, un 40.45% de los ingresos totales percibidos por el sr. Andújar:

CONCLUSIÓN:

Comparando los resultados planteados en los hipotéticos casos anteriormente expuestos, queda evidentemente claro que existiría más ventaja económica para un profesional (que dentro de su empresa de único dueño es el único o principal empleado, es decir, él mismo) si aplica el parámetro del EJEMPLO 01 (sueldo alto / dividendos bajos). Por tanto, fijar un salario sustancioso crea la posibilidad de pagar una menor tasa de impuestos sobre los beneficios, aunque signifique menor utilidad gravada para su empresa y menores dividendos.

La diferencia entre el beneficio neto del EJEMPLO 01 (RD$2,328,920.60) y el beneficio neto del EJEMPLO 02 (RD$2,007,716.40) asciende a los RD$321,204.20. Esto se debe a ciertos factores, entre los cuales destacan:

1. El ISR que afecta los ingresos de las personas tiene una tasa inferior (15%, 20% y 25%) a la que se contempla para las empresas (27%).

2. Los asalariados disfrutan de una exención de RD$416,220.00 al año.

3. Para la empresa, los salarios, incluyendo sus aportes a la seguridad social, son considerados como gastos deducibles del ISR.

4. Cuando la empresa decide tener bajos gastos de salario para obtener utilidades mayores con el objetivo de distribuir mayores dividendos, además del 27% del ISR a sociedades, también se carga un 10% de ISR a los dividendos; es decir, entre la empresa y el accionista que recibe los dividendos, habrán pagado un monto equivalente al 34.3% de las utilidades brutas.

CRÉDITOS: Germania Montás Yapur (economista).

¡Muchas gracias por acompañarme en este espacio! ¡Hasta la próxima!